أوكتا (NASDAQ:OKTA) تعاني من الديون ولكنها لا تحقق أرباحًا؛ هل يجب أن تقلق؟

Okta, Inc. Class A OKTA | 83.02 | -0.20% |

ذات يوم، قال مدير الصندوق الأسطوري لي لو (الذي دعمه تشارلي مونجر): "إن أكبر مخاطر الاستثمار لا تتلخص في تقلب الأسعار، بل في احتمالات تعرضك لخسارة دائمة لرأس المال". لذا يبدو أن أصحاب الأموال الذكية يدركون أن الديون ــ التي عادة ما تكون متورطة في حالات الإفلاس ــ تشكل عاملاً بالغ الأهمية عند تقييم مدى خطورة الشركة. ونلاحظ أن شركة أوكتا ( ناسداك: أوكتا ) لديها ديون في ميزانيتها العمومية. ولكن السؤال الأكثر أهمية هو: ما مقدار المخاطر التي قد يخلفها هذا الدين؟

ما هي المخاطر التي يجلبها الدين؟

إن الديون تساعد الشركات حتى تواجه صعوبة في سدادها، سواء برأس مال جديد أو بتدفق نقدي حر. وفي أسوأ السيناريوهات، قد تفلس الشركة إذا لم تتمكن من سداد ديونها. ومع ذلك، فإن الموقف الأكثر شيوعًا (ولكنه لا يزال مكلفًا) هو أن تضطر الشركة إلى تخفيف أسهم المساهمين بسعر سهم رخيص لمجرد السيطرة على الديون. بطبيعة الحال، فإن الجانب الإيجابي للديون هو أنها غالبًا ما تمثل رأس مال رخيص، وخاصة عندما تحل محل التخفيف في الشركة بالقدرة على إعادة الاستثمار بمعدلات عائد مرتفعة. أول شيء يجب فعله عند التفكير في مقدار الديون التي تستخدمها الشركة هو النظر إلى نقدها وديونها معًا.

ما هو دين أوكتا؟

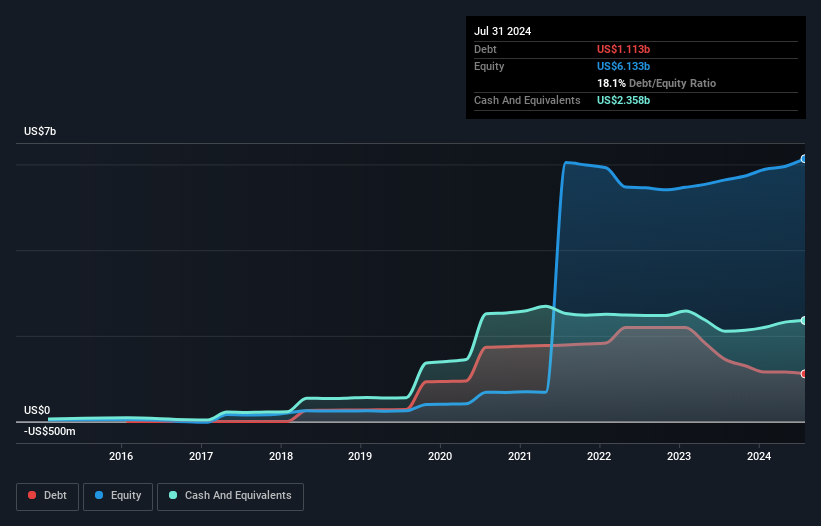

كما ترى أدناه، بلغت ديون أوكتا 1.11 مليار دولار أميركي في يوليو/تموز 2024، بانخفاض عن 1.45 مليار دولار أميركي في العام السابق. ومع ذلك، تُظهر الميزانية العمومية للشركة أنها تحتفظ بـ 2.36 مليار دولار أميركي نقدًا، لذا فهي تمتلك في الواقع 1.25 مليار دولار أميركي صافي نقدي.

نظرة على التزامات شركة أوكتا

وبالتركيز على أحدث بيانات الميزانية العمومية، يمكننا أن نرى أن أوكتا لديها التزامات بقيمة 1.66 مليار دولار أميركي مستحقة خلال 12 شهرًا والتزامات بقيمة 1.27 مليار دولار أميركي مستحقة بعد ذلك. وبتعويض هذه الالتزامات، كان لديها نقد بقيمة 2.36 مليار دولار أميركي بالإضافة إلى مستحقات بقيمة 400 مليون دولار أميركي مستحقة خلال 12 شهرًا. وبالتالي فإن التزاماتها تفوق مجموع النقد والمستحقات (في الأمد القريب) بمقدار 176 مليون دولار أميركي.

تشير هذه الحالة إلى أن الميزانية العمومية لشركة أوكتا تبدو قوية للغاية، حيث أن إجمالي التزاماتها تساوي تقريبًا أصولها السائلة. لذا فمن غير المرجح أن تعاني الشركة التي تبلغ قيمتها 12.2 مليار دولار أمريكي من نقص في السيولة النقدية، ولكن لا يزال من الجدير مراقبة الميزانية العمومية. وعلى الرغم من التزاماتها الجديرة بالملاحظة، تتمتع أوكتا بسيولة نقدية صافية، لذا فمن العدل أن نقول إنها لا تعاني من عبء ديون ثقيل! من الواضح أن الميزانية العمومية هي المجال الذي يجب التركيز عليه عند تحليل الديون. ولكن في النهاية ستقرر الربحية المستقبلية للشركة ما إذا كانت أوكتا قادرة على تعزيز ميزانيتها العمومية بمرور الوقت.

في العام الماضي، لم تحقق شركة أوكتا أرباحًا قبل الفوائد والضرائب، لكنها تمكنت من زيادة إيراداتها بنسبة 19%، إلى 2.5 مليار دولار أميركي. إن معدل النمو هذا بطيء بعض الشيء بالنسبة لنا، لكن الأمر يتطلب مشاركة كافة أنواع الأشخاص لإنشاء عالم جديد.

إذن ما مدى خطورة أوكتا؟

على الرغم من أن شركة أوكتا تكبدت خسارة في الأرباح قبل الفوائد والضرائب خلال الأشهر الاثني عشر الماضية، إلا أنها حققت تدفقات نقدية حرة إيجابية بلغت 607 مليون دولار أمريكي. لذا، إذا أخذنا ذلك على محمل الجد، ونظرنا إلى الوضع النقدي الصافي، فإننا لا نعتقد أن السهم محفوف بالمخاطر في الأمد القريب. وإلى أن نرى بعض الأرباح قبل الفوائد والضرائب الإيجابية، فإننا نتوخى الحذر بعض الشيء بشأن السهم، وخاصة بسبب نمو الإيرادات المتواضع إلى حد ما. لا شك أننا نتعلم الكثير عن الديون من الميزانية العمومية. ولكن في النهاية، يمكن لكل شركة احتواء المخاطر الموجودة خارج الميزانية العمومية.

بالطبع، إذا كنت من نوع المستثمرين الذين يفضلون شراء الأسهم دون عبء الديون، فلا تتردد في اكتشاف قائمتنا الحصرية لأسهم النمو النقدي الصافي ، اليوم.

هذه المقالة التي نشرتها سيمبلي وول ستريت هي مقالة عامة بطبيعتها. نحن نقدم تعليقات تستند إلى بيانات تاريخية وتوقعات محللين باستخدام منهجية غير متحيزة فقط ولا تهدف مقالاتنا إلى تقديم نصيحة مالية. لا تشكل توصية بشراء أو بيع أي سهم، ولا تأخذ في الاعتبار أهدافك أو وضعك المالي. نهدف إلى تزويدك بتحليل طويل الأجل مدفوعًا بالبيانات الأساسية. يرجى ملاحظة أن تحليلنا قد لا يأخذ في الاعتبار أحدث إعلانات الشركات الحساسة للسعر أو المواد النوعية. ليس لدى سيمبلي وول ستريت أي موقف في أي من الأسهم المذكورة.