هل معدل العائد على حقوق المساهمين لشركة بورتلاند جنرال إلكتريك (NYSE:POR) البالغ 9.4% مثير للإعجاب؟

Portland General Electric Company POR | 43.77 43.77 | +0.16% 0.00% Pre |

في حين أن بعض المستثمرين على دراية جيدة بالمقاييس المالية (نشكرهم على ذلك)، فإن هذه المقالة مخصصة لأولئك الذين يرغبون في التعرف على العائد على حقوق الملكية (ROE) وأهميته. سنستخدم العائد على حقوق الملكية لفحص شركة بورتلاند جنرال إلكتريك ( NYSE:POR )، من خلال مثال عملي.

إن العائد على حقوق الملكية (ROE) هو أداة مفيدة لتقييم مدى فعالية الشركة في توليد العائدات على الاستثمار الذي تلقته من مساهميها. باختصار، يوضح العائد على حقوق الملكية الربح الذي يولده كل دولار فيما يتعلق باستثمارات المساهمين.

كيفية حساب العائد على حقوق الملكية؟

صيغة العائد على حقوق الملكية هي:

العائد على حقوق الملكية = صافي الربح (من العمليات المستمرة) ÷ حقوق المساهمين

وبناءً على الصيغة أعلاه، فإن العائد على حقوق الملكية لشركة بورتلاند جنرال إلكتريك هو:

9.4% = 343 مليون دولار أمريكي ÷ 3.6 مليار دولار أمريكي (على أساس الأشهر الاثني عشر الماضية حتى سبتمبر 2024).

"العائد" هو المبلغ المكتسب بعد خصم الضرائب خلال الأشهر الاثني عشر الماضية. وهذا يعني أنه مقابل كل دولار واحد من حقوق المساهمين، حققت الشركة ربحًا قدره 0.09 دولار.

هل تتمتع شركة بورتلاند جنرال إلكتريك بعائد جيد على حقوق المساهمين؟

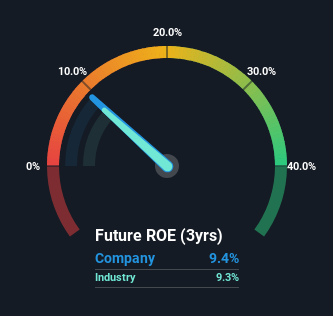

من الممكن القول إن أسهل طريقة لتقييم عائد حقوق المساهمين للشركة هي مقارنته بمتوسط صناعتها. والقيد الذي يفرضه هذا النهج هو أن بعض الشركات تختلف تمامًا عن غيرها، حتى ضمن نفس تصنيف الصناعة. إذا نظرت إلى الصورة أدناه، يمكنك أن ترى أن عائد حقوق المساهمين لشركة بورتلاند جنرال إلكتريك مماثل لمتوسط تصنيف صناعة المرافق الكهربائية (9.3%).

لذا، في حين أن العائد على حقوق المساهمين ليس استثنائيًا، فهو مقبول على الأقل. وحتى إذا كان العائد على حقوق المساهمين محترمًا عند مقارنته بالصناعة، فمن الجدير التحقق مما إذا كان العائد على حقوق المساهمين للشركة مدعومًا بمستويات الديون المرتفعة. إذا تحملت الشركة قدرًا كبيرًا من الديون، فإنها معرضة لخطر أكبر للتخلف عن سداد أقساط الفائدة. لمعرفة المخاطر الثلاثة التي حددناها لشركة بورتلاند جنرال إلكتريك، تفضل بزيارة لوحة معلومات المخاطر الخاصة بنا مجانًا.

أهمية الديون بالنسبة لعائد حقوق الملكية

تحتاج جميع الشركات تقريبًا إلى المال للاستثمار في الأعمال التجارية، وتنمية الأرباح. ويمكن أن يأتي هذا النقد من إصدار الأسهم، أو الأرباح المحتجزة، أو الديون. في الحالتين الأوليين، سيسجل العائد على حقوق الملكية هذا الاستخدام لرأس المال للنمو. وفي الحالة الثانية، سيعمل الدين المستخدم للنمو على تحسين العائدات، لكنه لن يؤثر على إجمالي حقوق الملكية. وهذا من شأنه أن يجعل العائد على حقوق الملكية يبدو أفضل مما لو لم يتم استخدام أي ديون.

ديون شركة بورتلاند جنرال إلكتريك وعائدها على حقوق المساهمين بنسبة 9.4%

تستخدم شركة بورتلاند جنرال إلكتريك قدرًا كبيرًا من الديون لزيادة العائدات. تبلغ نسبة الدين إلى حقوق الملكية 1.22. كما أن عائد حقوق الملكية منخفض للغاية، حتى مع استخدام ديون كبيرة؛ وهذه ليست نتيجة جيدة في رأينا. إن الديون تجلب مخاطر إضافية، لذا فهي لا تستحق العناء حقًا إلا عندما تحقق الشركة بعض العائدات اللائقة منها.

ملخص

إن العائد على حقوق الملكية هو مؤشر مفيد لقدرة الشركة على توليد الأرباح وإعادتها إلى المساهمين. ويمكن اعتبار الشركة التي يمكنها تحقيق عائد مرتفع على حقوق الملكية دون ديون شركة عالية الجودة. وفي حالة تساوي كل شيء آخر، فإن العائد على حقوق الملكية الأعلى هو الأفضل.

ولكن عندما تكون جودة العمل عالية، فإن السوق غالبًا ما يرفع سعره إلى سعر يعكس ذلك. ومن المهم مراعاة عوامل أخرى، مثل نمو الأرباح في المستقبل - ومقدار الاستثمار المطلوب في المستقبل. لذا قد ترغب في إلقاء نظرة على هذا الرسم البياني التفاعلي الغني بالبيانات للتوقعات الخاصة بالشركة .

إذا كنت تفضل التحقق من شركة أخرى - واحدة ذات إمكانات مالية متفوقة - فلا تفوت هذه القائمة المجانية للشركات المثيرة للاهتمام، والتي تتمتع بعائد مرتفع على حقوق الملكية وديون منخفضة.

هذه المقالة التي نشرتها سيمبلي وول ستريت هي مقالة عامة بطبيعتها. نحن نقدم تعليقات تستند إلى بيانات تاريخية وتوقعات محللين باستخدام منهجية غير متحيزة فقط ولا تهدف مقالاتنا إلى تقديم نصيحة مالية. لا تشكل توصية بشراء أو بيع أي سهم، ولا تأخذ في الاعتبار أهدافك أو وضعك المالي. نهدف إلى تزويدك بتحليل طويل الأجل مدفوعًا بالبيانات الأساسية. يرجى ملاحظة أن تحليلنا قد لا يأخذ في الاعتبار أحدث إعلانات الشركات الحساسة للسعر أو المواد النوعية. ليس لدى سيمبلي وول ستريت أي موقف في أي من الأسهم المذكورة.