يرجى استخدام متصفح الكمبيوتر الشخصي للوصول إلى التسجيل - تداول السعودية

هل تعتبر شركة Oracle (NYSE:ORCL) استثمارًا محفوفًا بالمخاطر؟

أوراكل ORCL | 0.00 |

إن مدير الصندوق الخارجي الذي يدعمه تشارلي مونجر من بيركشاير هاثاواي، لي لو، لا يخفي ذلك عندما يقول "إن أكبر مخاطر الاستثمار ليست تقلب الأسعار، بل ما إذا كنت ستعاني من خسارة دائمة لرأس المال". عندما نفكر في مدى خطورة الشركة، فإننا نحب دائمًا النظر إلى استخدامها للديون، لأن عبء الديون الزائد يمكن أن يؤدي إلى الخراب. وكما هو الحال مع العديد من الشركات الأخرى، تستخدم شركة أوراكل ( NYSE:ORCL ) الديون. ولكن هل يجب أن يشعر المساهمون بالقلق بشأن استخدامها للديون؟

متى يصبح الدين خطيرا؟

وبصورة عامة، لا يصبح الدين مشكلة حقيقية إلا عندما لا تتمكن الشركة من سداده بسهولة، سواء من خلال جمع رأس المال أو من خلال تدفقاتها النقدية الخاصة. وفي أسوأ السيناريوهات، قد تفلس الشركة إذا لم تتمكن من سداد ديونها. ومع ذلك، فإن الموقف الأكثر شيوعًا (ولكنه لا يزال مكلفًا) هو أن تضطر الشركة إلى تخفيف أسهم المساهمين بسعر رخيص للسهم لمجرد السيطرة على الدين. ومع ذلك، فإن الموقف الأكثر شيوعًا هو عندما تدير الشركة ديونها بشكل معقول - ولصالحها. والخطوة الأولى عند النظر في مستويات ديون الشركة هي النظر في نقدها وديونها معًا.

ما هو دين شركة أوراكل؟

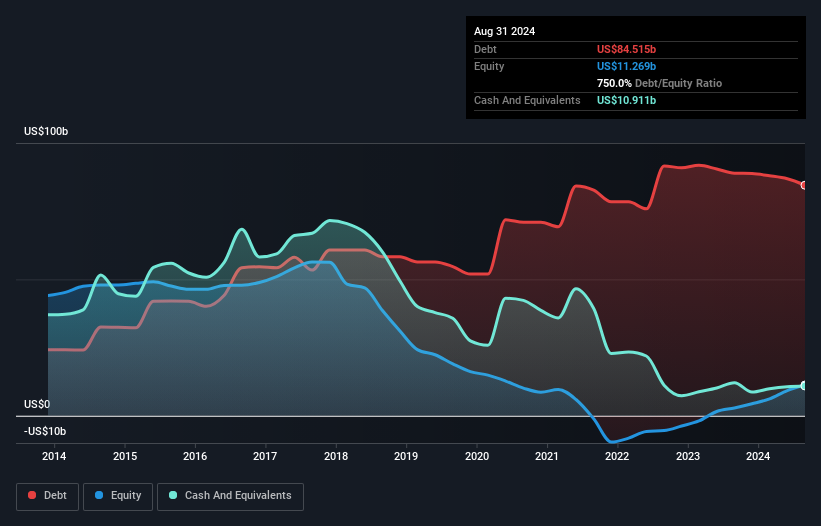

يمكنك النقر على الرسم البياني أدناه لمعرفة الأرقام التاريخية، لكنه يوضح أن شركة أوراكل كانت لديها ديون بقيمة 84.5 مليار دولار أمريكي في أغسطس 2024، بانخفاض عن 88.9 مليار دولار أمريكي قبل عام واحد. وعلى الجانب الآخر، لديها 10.9 مليار دولار أمريكي نقدًا مما يؤدي إلى صافي دين يبلغ حوالي 73.6 مليار دولار أمريكي.

نظرة على التزامات شركة أوراكل

وتُظهِر أحدث بيانات الميزانية العمومية أن شركة أوراكل كانت لديها التزامات بقيمة 32 مليار دولار أميركي مستحقة خلال عام، والتزامات بقيمة 100.9 مليار دولار أميركي مستحقة بعد ذلك. ومن ناحية أخرى، كان لديها نقد بقيمة 10.9 مليار دولار أميركي ومستحقات بقيمة 8.02 مليار دولار أميركي مستحقة خلال عام. وبالتالي فإن إجمالي التزاماتها يزيد بمقدار 114 مليار دولار أميركي عن مجموع النقد والمستحقات قصيرة الأجل.

تبلغ القيمة السوقية لشركة أوراكل 465.1 مليار دولار أميركي، لذا فمن المرجح أن تتمكن من جمع الأموال اللازمة لتحسين ميزانيتها العمومية إذا دعت الحاجة إلى ذلك. ولكن من الواضح أننا لابد أن نفحص عن كثب ما إذا كانت الشركة قادرة على إدارة ديونها دون تخفيف.

نستخدم نسبتين رئيسيتين لإعلامنا بمستويات الدين نسبة إلى الأرباح. الأولى هي صافي الدين مقسومًا على الأرباح قبل الفوائد والضرائب والاستهلاك والإطفاء (EBITDA)، في حين أن الثانية هي عدد المرات التي تغطي فيها الأرباح قبل الفوائد والضرائب (EBIT) نفقات الفائدة (أو تغطية الفائدة، باختصار). وبالتالي فإننا نأخذ في الاعتبار الدين نسبة إلى الأرباح مع وبدون نفقات الاستهلاك والإطفاء.

إن ديون شركة أوراكل تعادل 3.4 أضعاف أرباحها قبل الفوائد والضرائب والإهلاك والاستهلاك، كما أن أرباحها قبل الفوائد والضرائب والإهلاك والاستهلاك تغطي مصاريف الفائدة بنحو 5.4 أضعاف. وإذا أخذنا هذا في الاعتبار، فإننا نعتقد أنها قادرة على التعامل مع ديونها الحالية، في حين أننا لا نريد أن نرى مستويات الديون ترتفع. ومن بين الطرق التي قد تتمكن بها أوراكل من التغلب على ديونها أن تتوقف عن الاقتراض أكثر، ولكنها تستمر في زيادة أرباحها قبل الفوائد والضرائب والإهلاك والاستهلاك بنحو 14%، كما فعلت خلال العام الماضي. وعند تحليل مستويات الديون، فإن الميزانية العمومية هي المكان الواضح للبدء. ولكن الأرباح المستقبلية، أكثر من أي شيء آخر، هي التي ستحدد قدرة أوراكل على الحفاظ على ميزانية عمومية صحية في المستقبل.

أخيرًا، في حين قد يعشق محصل الضرائب الأرباح المحاسبية، فإن المقرضين لا يقبلون إلا النقد السائل. لذا فإننا نتحقق دائمًا من مقدار الأرباح قبل الفوائد والضرائب التي تُترجم إلى تدفقات نقدية حرة. خلال السنوات الثلاث الماضية، أنتجت شركة أوراكل تدفقات نقدية حرة قوية تعادل 57% من أرباحها قبل الفوائد والضرائب، وهو ما كنا نتوقعه تقريبًا. وهذا النقد السائل يعني أنها قادرة على خفض ديونها عندما تريد ذلك.

وجهة نظرنا

إن قدرة شركة أوراكل على زيادة أرباحها قبل الفوائد والضرائب وتحويل أرباحها قبل الفوائد والضرائب إلى تدفقات نقدية حرة منحتنا شعوراً بالارتياح لأنها قادرة على التعامل مع ديونها. ومع ذلك، فإن صافي ديونها إلى أرباحها قبل الفوائد والضرائب والاستهلاك وإطفاء الدين تجعلنا إلى حد ما أكثر حساسية للمخاطر المستقبلية المحتملة التي قد تتعرض لها الميزانية العمومية. ونظراً لهذه المجموعة من نقاط البيانات، فإننا نعتقد أن شركة أوراكل في وضع جيد لإدارة مستويات ديونها. ولكن كلمة تحذير: نعتقد أن مستويات الديون مرتفعة بما يكفي لتبرير المراقبة المستمرة. وعند تحليل مستويات الديون، فإن الميزانية العمومية هي المكان الواضح للبدء. ومع ذلك، لا تكمن كل مخاطر الاستثمار داخل الميزانية العمومية - بل على العكس من ذلك. وقد يكون من الصعب اكتشاف هذه المخاطر.

في نهاية المطاف، من الأفضل غالبًا التركيز على الشركات الخالية من الديون الصافية. يمكنك الوصول إلى قائمتنا الخاصة بهذه الشركات (والتي تتمتع جميعها بسجل حافل من نمو الأرباح). إنها مجانية.

هذه المقالة التي نشرتها سيمبلي وول ستريت هي مقالة عامة بطبيعتها. نحن نقدم تعليقات تستند إلى بيانات تاريخية وتوقعات محللين باستخدام منهجية غير متحيزة فقط ولا تهدف مقالاتنا إلى تقديم نصيحة مالية. لا تشكل توصية بشراء أو بيع أي سهم، ولا تأخذ في الاعتبار أهدافك أو وضعك المالي. نهدف إلى تزويدك بتحليل طويل الأجل مدفوعًا بالبيانات الأساسية. يرجى ملاحظة أن تحليلنا قد لا يأخذ في الاعتبار أحدث إعلانات الشركات الحساسة للسعر أو المواد النوعية. ليس لدى سيمبلي وول ستريت أي موقف في أي من الأسهم المذكورة.