تأمل مجموعة Hub (NASDAQ:HUBG) في تحويل عائداتها على رأس المال إلى

Hub Group, Inc. Class A HUBG | 44.35 | +0.89% |

إن العثور على شركة لديها القدرة على النمو بشكل كبير ليس بالأمر السهل، ولكنه ممكن إذا نظرنا إلى بعض المقاييس المالية الرئيسية. عادةً، سنرغب في ملاحظة اتجاه نمو العائد على رأس المال المستخدم (ROCE) إلى جانب ذلك، قاعدة متوسعة من رأس المال المستخدم. في النهاية، يوضح هذا أنها شركة تعيد استثمار الأرباح بمعدلات عائد متزايدة. في ضوء ذلك، عندما نظرنا إلى Hub Group ( NASDAQ:HUBG ) واتجاه العائد على رأس المال المستخدم، لم نكن متحمسين تمامًا.

العائد على رأس المال المستخدم (ROCE): ما هو؟

للتوضيح إذا لم تكن متأكدًا، فإن العائد على رأس المال المستثمر هو مقياس لتقييم مقدار الدخل قبل الضريبة (كنسبة مئوية) الذي تكسبه الشركة من رأس المال المستثمر في أعمالها. صيغة هذا الحساب على Hub Group هي:

العائد على رأس المال المستخدم = الأرباح قبل الفوائد والضرائب (EBIT) ÷ (إجمالي الأصول - الالتزامات الحالية)

0.062 = 138 مليون دولار أمريكي ÷ (2.8 مليار دولار أمريكي - 618 مليون دولار أمريكي) (على أساس الأشهر الاثني عشر الماضية حتى سبتمبر 2024) .

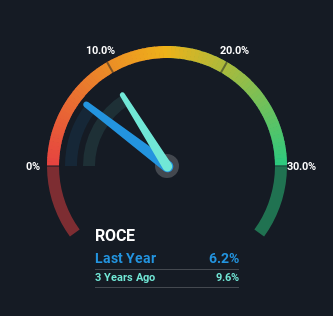

لذا، يبلغ معدل العائد على رأس المال المستثمر لشركة Hub Group 6.2%. وفي نهاية المطاف، يعد هذا عائدًا منخفضًا ويقل أداؤه عن متوسط صناعة الخدمات اللوجستية البالغ 16%.

في الرسم البياني أعلاه، قمنا بقياس العائد السابق على رأس المال المستثمر لشركة Hub Group مقارنة بأدائها السابق، ولكن من المؤكد أن المستقبل أكثر أهمية. إذا كنت ترغب في معرفة ما يتوقعه المحللون في المستقبل، فيجب عليك الاطلاع على تقرير المحللين المجاني الخاص بنا لشركة Hub Group .

اتجاه العائد على رأس المال المستثمر

ظاهريًا، لا يبعث اتجاه العائد على رأس المال المستثمر في مجموعة هاب على الثقة. فقبل حوالي خمس سنوات، كانت العائدات على رأس المال 11%، ولكن منذ ذلك الحين انخفضت إلى 6.2%. وبالنظر إلى انخفاض الإيرادات مع توظيف المزيد من رأس المال، فإننا نتحلى بالحذر. وقد يعني هذا أن الشركة تفقد ميزتها التنافسية أو حصتها في السوق، لأنه في حين يتم ضخ المزيد من الأموال في المشاريع، فإنها في الواقع تنتج عائدًا أقل - "أقل قيمة مقابل أموالهم" في حد ذاتها.

النتيجة النهائية لعائد الاستثمار في رأس المال المستثمر لمجموعة Hub Group

باختصار، نشعر بالقلق إلى حد ما إزاء تناقص عائدات مجموعة هاب على كميات رأس المال المتزايدة. ولكن المستثمرين لابد وأن يتوقعوا تحسناً من نوع ما، لأن السهم حقق على مدى السنوات الخمس الماضية عائداً محترماً بلغ 94%. وفي كل الأحوال، لا تبشر الاتجاهات الأساسية الحالية بالخير للأداء على المدى الطويل، لذا ما لم تنعكس، فسوف نبدأ في البحث في مكان آخر.

هذه المقالة التي نشرتها سيمبلي وول ستريت هي مقالة عامة بطبيعتها. نحن نقدم تعليقات تستند إلى بيانات تاريخية وتوقعات محللين باستخدام منهجية غير متحيزة فقط ولا تهدف مقالاتنا إلى تقديم نصيحة مالية. لا تشكل توصية بشراء أو بيع أي سهم، ولا تأخذ في الاعتبار أهدافك أو وضعك المالي. نهدف إلى تزويدك بتحليل طويل الأجل مدفوعًا بالبيانات الأساسية. يرجى ملاحظة أن تحليلنا قد لا يأخذ في الاعتبار أحدث إعلانات الشركات الحساسة للسعر أو المواد النوعية. ليس لدى سيمبلي وول ستريت أي موقف في أي من الأسهم المذكورة.